【医保】身故赔 $5000?盘点自愿医保标准计划的其他保障

2019-04-23 15:08每间保险公司推出的自愿医保「标准计划」都差不多,分别就只在于保费?食卫局容许保险公司为「标准计划」订立不多于10%精算价值的「其他保障」,内容可以是人寿、住院现金等等。但由于金额不多,相关的保障会否成为鸡肋,食之无味,弃之可惜?当中有多少真系帮到手?保险比较平台「10Life」盘点各大保险公司自愿医保「标准计划」下的其他保障。

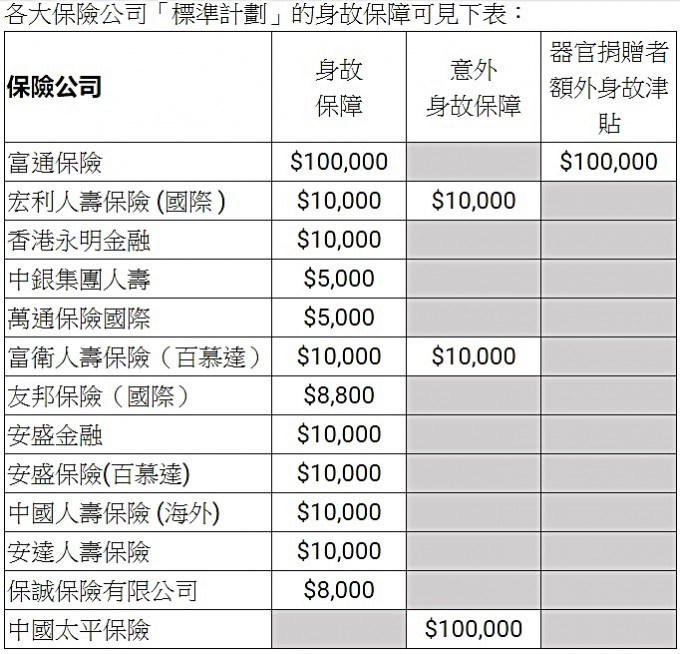

●身故保障

不少保险公司为「标准计划」提供了「身故保障」,如果受保人身故,受益人可获得一笔过现金。不过,自愿医保始终是医疗为主,大多数保险公司所提供的身故保障并不高,只有一万元或以下。

部分保险公司提供「意外身故」保障,读者应留意,「意外身故」的定义较「身故」严谨,受保人必须是因为不能预期的意外而死亡方可获赔——如车祸、高空掷物等等。假如受保人因病或死于自然,「意外身故保障」是不会赔偿的。

●医疗疏忽引致身故/完全永久伤残/手术

另一样保险公司所提供的其他保障是「医疗疏忽」。不过,要获赔并非易事,受保人普遍要符合以下条件:

(1)因「医疗疏忽」导致死亡、完全及永久伤残、手术;

(2)相关疏忽和责任要经由有关医院向公众承认,并由有关政府机关,法院,验尸官的研讯核实和确认;

(3)死亡、完全及永久伤残、手术必须在医疗事故30天后发生

值得一提的是,在2017年,公立医院中就有101宗医疗事故投诉,但被裁定成立或部分成立的个案就只有19宗,当中大多数的医疗疏忽又并非导致当事人死亡以及永久伤残。所以能动用到这个条款的机会并不高。

以下为各保险公司为「标准计划」对「医疗疏忽」的保障:

| 保险公司 | 医疗疏忽导致完全及永久伤残赔偿 | 医疗疏忽导致身故赔偿 | 医疗疏忽导致手术保障 |

| 富通 | $100,000 | $100,000 | |

| 宏利 | $100,000 | ||

| 香港永明金融 | $80,000 | $80,000 | |

| 中银集团人寿 | $100,000 | ||

| 万通保险国际 | $150,000 | $150,000 |

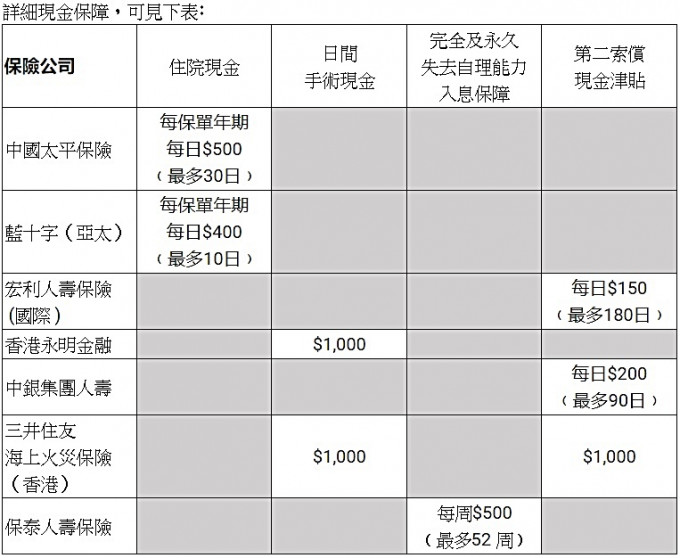

●现金保障

相比起上述两项,「现金保障」是一项较为用得到的其他保障。只要受保人符合指定条件,如住院、进行日间手术、或确诊失去自理能力,便可获得不限用途的现金赔偿。

不过,金额是否足够就是另一回事,就以保泰人寿的「完全及永久失去自理能力入息保障」为例,保障金额仅为每周$500(最多52周),而且,受保人要先连续六个月「完全及永久失去自理能力」才可索偿;可见金额或仅能当心意性质,未必可解决受保人的燃眉之急。

另一个颇有创意的保障有「第二索偿现金津贴」,意思指,如受保人先向其他保单索偿,若有馀额,才向该保险公司索偿(由于此乃第二次,索偿金额通常会较少),受保人便可获发「第二索偿现金津贴」:

说到底,自愿医保「标准计划」的其他保障只能占10%精算价值,保障金额并不高,所以不会成为比较标准计划的决定性因素,反而有点像点缀性质。各保险公司的「标准计划」产品的条款因受规范而十分相似,分野主要在于订价,但买保险始终以保障为重,消费者如可多付一点保费,考虑「灵活计划」或其他医保产品,市场并不乏选择,保障可望提升更多。

文章转载自保险资讯平台「10Life」 http://www.10life.com

最新回应